|

|

|||||

|

||||||

頭孢市場跌穿570億,成都倍特新晉10億梯隊!摘要:

頭孢類藥物是臨床常用藥,也是全身用抗細菌藥中的TOP1小類,近幾年也成為了國家集采的“常客”,多重政策疊加影響下,2021年頭孢類藥物在中國公立醫療機構終端的銷售規模再次下滑,跌穿570億元。注射劑銷售回暖且占比升高,多個進入國采的內服品種企業格局發生巨變,仿制藥市場正在加快“騰空間”;近年來,國內藥企的研發方向瞄準復方制劑、粉液雙室袋新劑型,一批潛力新品正蓄勢待發。

500億市場注射劑回暖!成都倍特潛力爆發首破10億

2020年受疫情、限抗令、集采降價等影響,中國城市公立醫院、縣級公立醫院、城市社區中心及鄉鎮衛生院(簡稱中國公立醫療機構)終端頭孢類藥物市場規模跌至573億元;2021年疫情防控進入常態化階段,但限抗、集采等政策影響持續,頭孢類藥物市場規模微降0.6%,為569億元。

從用藥途徑來看,注射劑占比持續走高,2021年漲至84%,同時銷售額比2020年有所回升,增速為1.88%;內服劑型無論是占比還是銷售額均持續走低,2021年的銷售額降幅再達雙位數。

表1:2021年頭孢類企業TOP5圖片

來源:米內網中國公立醫療機構終端競爭格局

米內網數據顯示,2021年在中國公立醫療機構終端有16家企業的頭孢類藥物銷售額超過10億元。榜首依然由輝瑞獨占鰲頭,公司的拳頭產品為兩款復方制劑;深圳立健藥業從2020年的TOP6一躍成為2021年的TOP4企業;成都倍特藥業的頭孢類藥物銷售額首次沖破10億元關口,2021年排名升至TOP14。

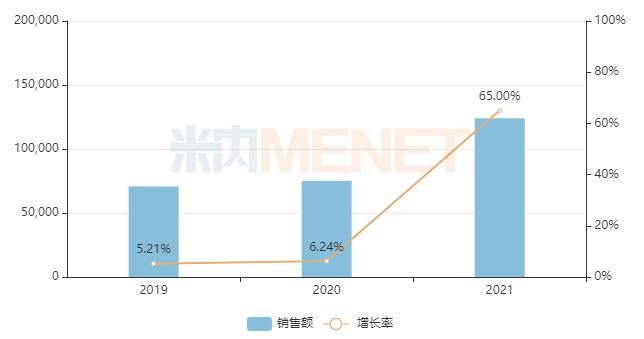

圖1:近三年成都倍特藥業的頭孢類藥物銷售情況(單位:萬元)圖片

來源:米內網中國公立醫療機構終端競爭格局

近幾年,成都倍特藥業的頭孢類藥物銷售持續火熱,2021年的億元級別品種有頭孢克肟、頭孢唑林、頭孢他啶,增速分別為37%、95%、82%,此外,公司的頭孢曲松在經歷連續三年暴漲后,2021年的銷售額為9400萬元,有望成為公司今年的新億元級別品種。

6月20日NMPA官方消息,成都倍特藥業的頭孢呋辛酯干混懸劑3類仿制上市獲批,成為該產品國產第二家和首家過評。該產品適用于治療成人和3個月以上兒童的感染,2021年在中國公立醫療機構終端的銷售額增速高達163%,潛力可期。

20億內服品種跌落神壇,5個國采產品龍頭已易主

頭孢類藥物是全身用抗細菌藥的TOP1小類,也是臨床常用藥品,自2018年年底4+7試點開始,每一輪國采均有涉及,目前已有12個產品(按產品名統計)納入國采,即將開標的第七批國采目錄納入3個注射劑及3個內服品種。

表2:2021年頭孢類藥物品種TOP10(單位:億元)圖片

注:*為國采品種(不含第七批)

來源:米內網中國公立醫療機構終端競爭格局

2021年中國公立醫療機構終端頭孢類注射劑TOP10品種有8個銷售額為正增長,其中頭孢他啶、頭孢呋辛、頭孢曲松、頭孢唑林已納入第五批國采。第七批國采納入頭孢吡肟注射劑、頭孢美唑注射劑、頭孢米諾注射劑,三大頭孢注射劑2021年的銷售額分別為3.7億元、14.2億元、14.7億元。

頭孢類內服TOP10品種有6個銷售額為正增長,頭孢呋辛、頭孢氨芐分別納入第一批、第二批國采目錄,同樣經歷前兩年暴跌后在2021年迎來回溫;此外,納入第二批國采目錄的頭孢拉定、第三批國采目錄的頭孢克洛和頭孢地尼、第四批國采目錄的頭孢丙烯,2021年均呈現負增長態勢,其中,頭孢地尼和頭孢丙烯分別從超20億、超10億直接跌落神壇,降幅分別達62%、28%。第七批國采納入頭孢克洛口服液體劑(頭孢克洛干混懸劑)、頭孢克肟顆粒及頭孢克肟口服常釋劑型(含片、分散片、膠囊),上述品種2021年的銷售額分別為3.5億元、7.0億元、26.2億元。

表3:國采產品格局大洗牌圖片

注:標紅為中標企業

來源:米內網中國公立醫療機構終端競爭格局

集采加快了市場洗牌,2021年頭孢丙烯分散片、頭孢地尼膠囊、頭孢克洛膠囊、頭孢拉定膠囊、注射用頭孢唑林鈉的領軍企業已易主;而中標后,石家莊四藥的頭孢地尼膠囊、廣東華南藥業集團的頭孢拉定膠囊、成都倍特藥業的注射用頭孢唑林鈉也有了快速放量的機會,2021年增速達368%、108%、95%,成功擠進了產品TOP3企業。

第七批國采真的來了!30億品種“量大價低”

6月20日,國家組織藥品聯合采購辦公室下發了第七批國采的正式文件,提到屬于采購品種目錄范圍并于2022年7月7日前獲批的原研藥及參比制劑、過評的仿制藥、按新分類獲批并視同過評的藥品均可申報,離截止時間還有半個月左右,預計仍會有多個企業壓線沖刺。

表4:納入第七批國采的頭孢產品競爭情況圖片

注:#為已過評企業

來源:米內網MED2.0中國藥品審評數據庫

納入第七批國采目錄的頭孢類藥物涉及3個注射劑和3個內服品種,截至目前,頭孢克肟口服常釋劑型、頭孢米諾注射劑、頭孢吡肟注射劑已過評企業數量超過10家,競爭激烈。

從競爭企業來看,成都倍特藥業和國藥集團將成為本輪大熱。成都倍特藥業將參與頭孢吡肟注射劑、頭孢克肟顆粒劑、頭孢克肟口服常釋劑型、頭孢美唑注射劑的競標,而國藥集團則將參與頭孢吡肟注射劑、頭孢克洛口服液體劑、頭孢克肟顆粒劑、頭孢克肟口服常釋劑型的競標。最終誰將成為贏家,我們靜待開標結果。

表5:第七批國采頭孢產品的采購量及最高申報價(單位:萬片等、元/片等)圖片

來源:上海陽光醫藥采購網、米內網整理

從正式文件公布的首年約定采購量來看,頭孢克肟顆粒劑(50mg)、頭孢克肟口服常釋劑(50mg、100mg)均超過1億片/粒/袋,而它們的最高有效申報價僅在0.87~1.48元區間,可以預見,本次國采頭孢類產品的“地板價”將在頭孢克肟這個超30億品種中產生。

復方制劑成優質賽道,科倫猛攻新劑型

與抗腫瘤藥等熱門類別相比,頭孢類藥物的研發不是特別活躍,隨著細菌耐藥性增加,成功開發一個新品種的難度比以往大得多,因此,近年來國內藥企的研發方向主要針對復方制劑、粉液雙室袋新劑型,對產品進行優化升級。

復方制劑可協同和增強頭孢類藥物的藥效,逐漸受到市場熱捧,2021年中國公立醫療機構終端頭孢類品種TOP20中3個是復方制劑,其中頭孢哌酮舒巴坦的銷售額接近70億元,頭孢噻肟舒巴坦、頭孢哌酮他唑巴坦也是超10億品種,截至目前尚未有復方制劑納入國采。

2021年有兩款國產頭孢新復方制劑獲批上市,湘北威爾曼制藥的注射用頭孢哌酮鈉他唑巴坦鈉為1類新藥,而南京優科制藥的注射用頭孢噻肟鈉他唑巴坦鈉則是改良新藥。此外,齊魯制藥在2021年9月拿下了注射用頭孢他啶阿維巴坦鈉的國內首仿,原研產品2021年在中國公立醫療機構終端銷售額已超4億元。

表6:目前報產并在審的重磅頭孢復方制劑圖片

來源:米內網MED2.0中國藥品審評數據庫

湘北威爾曼制藥2021年在中國公立醫療機構終端已擁有超10億頭孢復方制劑頭孢噻肟舒巴坦,而頭孢曲松舒巴坦也將成為公司今年新的億元級別品種;南京優科制藥近幾年猛攻頭孢復方制劑,已拿下3個頭孢復方制劑的生產批文。目前兩家企業正互相針對對方的獨家產品展開攻勢,大有一爭高低的姿態;齊魯剛拿下首仿的注射用頭孢他啶阿維巴坦鈉也有3家企業緊隨其后。國內頭孢復方制劑市場空間巨大,暫時為寡頭競爭,不失為目前的優質賽之一。

粉液雙室袋大輸液是目前國際上最先進的輸液產品,其技術壁壘高、研發難度大,具有使用快速、便捷以及適用于惡劣環境等臨床應用優勢,已成為最具發展潛力的新劑型。

北京銳業制藥在2019年一口氣拿下了4個粉液雙室袋新藥備受市場矚目,注射用頭孢地嗪鈉/5%葡萄糖注射液、注射用頭孢地嗪鈉/氯化鈉注射液、注射用頭孢呋辛鈉/氯化鈉注射液、注射用頭孢他啶/氯化鈉注射液目前均為獨家產品。國內首仿方面,蘇州大冢制藥在2020年拿下了注射用頭孢美唑鈉/氯化鈉注射液和注射用鹽酸頭孢吡肟/氯化鈉注射液,科倫則在2021年拿下注射用頭孢他啶/5%葡萄糖注射液。

表7:目前報產并在審的重磅頭孢類粉液雙室袋產品圖片

來源:米內網MED2.0中國藥品審評數據庫

資料顯示,北京銳業制藥自2005年起開始研究粉液雙室袋產品技術,除了已獲批的4個粉液雙室袋新藥,還有5個高端仿制藥報產在審。而湖南科倫制藥自2008年啟動多室袋項目,2021年拿下了首個頭孢類粉液雙室袋產品后,同樣還有5個高端仿制藥報產在審。北京銳業制藥和湖南科倫制藥將在兩大產品展開正面交鋒,其中注射用頭孢曲松鈉/氯化鈉注射液國內首家誰屬,我們拭目以待。

資料來源:米內網數據庫、上海陽光醫藥采購網等;數據統計截至6月22日,如有錯漏,歡迎指正。

|

|

Copyright ?2015 廣東穗康醫藥有限公司

粵ICP備15022662號(粵)

-技術支持:信息管理部|聯系我們

|