|

|

|||||

|

||||||

30個保健品銷售額過億,其中3個為新晉品牌!摘要:

米內網最新數據顯示,2021年中國城市實體藥店終端保健品市場跌幅收窄,保持在185億元以上。30個品牌銷售額破億元,其中3個為新晉品牌。

保健品“一哥”湯臣倍健首次迎來銷售額下滑,但依然手握12個過億產品;江蘇艾蘭得營養品公司2021年暴漲115%,首次沖進TOP3企業之列。近幾年,中國城市實體藥店終端保健品市場洗牌日益嚴重,然而藥店終端相比其他渠道依然具有專業優勢,處方外流也能帶來客流增量,能否把握機遇突圍成了頭部企業間的新一輪較量。

01、這類保健品火了!持續三年正增長,銷售額首破10億

米內網數據顯示,特定保健功能食品(單一)和營養素補充劑(單一)依然是中國城市實體藥店終端保健品市場最暢銷的兩個大類,2021年合計份額超過99%。

表1:2021年保健品市場暢銷類別的銷售情況(單位:億元)

來源:米內網中國城市實體藥店終端競爭格局

特定保健功能食品(單一)2021年的銷售規模繼續保持在百億元以上。增強免疫力一直是最暢銷的亞類,在中國城市實體藥店終端的規模在30億元以上;增加骨密度在2017年沖上TOP2亞類,2018年銷售規模突破20億元,隨后保持穩定增長;調節腸道菌群是2021年新的超10億亞類,從2015年的TOP8升至2020年的TOP3,2021年增速高達14%。

近三年,營養素補充劑(單一)的銷售規模持續下滑,2021年跌至70億元水平。含礦物質&維生素補充劑、純維生素補充劑(單一)兩個超10億亞類同樣“跌跌不休”,純維生素補充劑(復方)經歷了前兩年連續下滑后,2021年重回雙位數增長,但未恢復到2019年的水平。

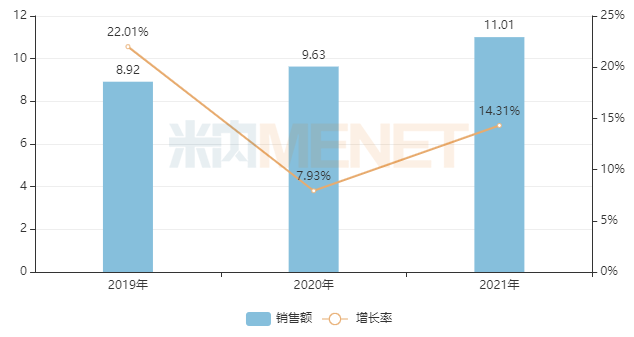

圖1:近三年調節腸道菌群的銷售情況(單位:億元)

來源:米內網中國城市實體藥店終端競爭格局

早期消費者對于調節腸道菌群的認知大多停留在酸奶等乳制品層面,近幾年隨著技術升級,產品變得更加多元化,遍布食品、保健品領域。作為調節腸道菌群的保健品,具有更直接、更有效、更易于儲藏等明顯優勢,逐漸獲得消費者的青睞與支持。

隨著頭部企業陸續加入戰局,產品升級、渠道下沉,國內調節腸道菌群保健品市場快速發展,有證券分析師曾表示,對比美國和日本,中國的調節腸道菌群保健品市場有8-16倍成長空間,潛力可期。

從適應人群來看,兒童占比逐年下滑,其它類人群逐年上漲,2021年的比例在82%和18%,該類保健品正積極向成人及老年人等其它類人群拓展。隨著年齡增長,老年人群的腸胃消化功能逐漸走下坡,成年人群因工作壓力大,腸道問題時有發生,這兩類群體有望成為該亞類新的增長動力。

02、30個過億品牌合攬近79億市場!3個新上榜,最高漲幅196%

2020年中國城市實體藥店終端銷售額超過1億元的保健品品牌有30個,合計銷售額超過82億元,占整體市場44%;2021年銷售額超過1億元的保健品品牌數量依然為30個,合計銷售額降至接近79億元,合攬43%的市場份額。過億品牌在數量上沒有發生變化,但排名洗牌嚴重:2021年3個品牌新上榜,5個品牌排名上升,18個品牌排名下滑。

圖2:2021年30個過億品牌涉及亞類情況

純維生素補充劑(單一)上榜的品牌數量最多,5個品牌中河北中諾果維康保健品公司的石藥牌果維康維生素C含片上漲了10個位次,另外3個品牌位次下滑;含礦物質&維生素補充劑有4個品牌上榜,其中湯臣倍健的多維女士牌多種維生素礦物質片為2021年新的過億品牌,另外2個品牌位次下滑;增加骨密度同樣有4個品牌上榜,其中江蘇艾蘭得營養品公司的氨糖軟骨素維生素D鈣片為2021年新的過億品牌,此外1個品牌位次上漲,1個品牌位次下滑;增強免疫力同樣有4個品牌上榜,1個品牌位次上漲,2個品牌位次下滑;調節腸道菌群有3個品牌上榜,湯臣倍健的life.spaceR益生菌粉為新上榜品牌,此外1個品牌位次上漲,1個品牌位次下滑。

表2:2021年中國城市實體藥店終端銷售額超1億元的保健品品牌

來源:米內網中國城市實體藥店終端競爭格局

保健品“一哥”湯臣倍健有12個產品上榜,數量上比2020年多了1個。life.spaceR益生菌粉和多維女士牌多種維生素礦物質片為2021年新的過億品牌,而曾經億元級別的天然維生素E軟膠囊退出了榜單。

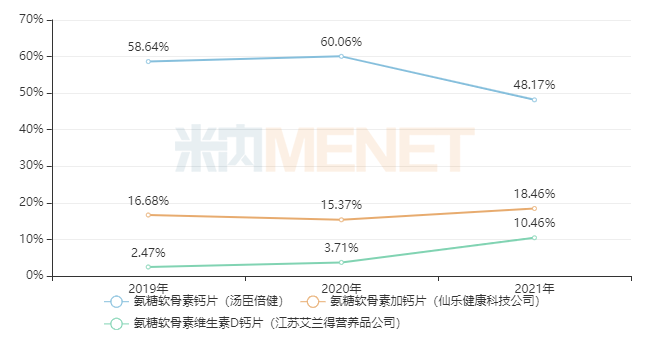

氨糖軟骨素鈣片和蛋白粉依然是該公司最暢銷的產品,2021年繼續保持在10億元以上。但近幾年,越來越多品牌加入到了增加骨密度市場的爭奪戰,湯臣倍健的氨糖軟骨素鈣片在該亞類市場的份額2020年達到峰值為60.06%,2021年則下滑至48.17%。江蘇艾蘭得營養品公司的氨糖軟骨素維生素D鈣片為2021年新上榜品牌,2020年在增加骨密市場的份額僅為3.71%,2021年則漲至10.46%,銷售額增速高達184%。

圖3:近三年中國城市實體藥店保健品增加骨密度TOP3品牌的份額變化

來源:米內網中國城市實體藥店終端競爭格局

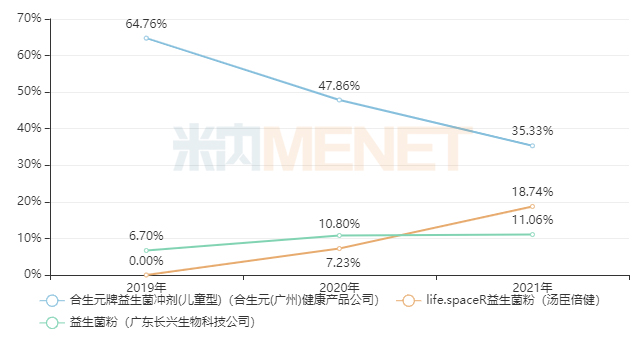

life.spaceR益生菌粉為調節腸道菌群產品,2021年的銷售額首次突破2億元,增速達196%。2018年湯臣倍健以35億元高價收購了澳大利亞從事益生菌產品生產和銷售的企業LSG,正式開拓益生菌業務;2019年其把life.spaceR益生菌粉作為第三個大單品來打造;2020年繼續加大市場投入力度,加速渠道的滲透和提升終端覆蓋率,該產品在2021年獲得了快速放量,同時一躍成為了調節腸道菌群市場TOP2品牌。

圖4:近三年中國城市實體藥店保健品調節腸道菌群TOP3品牌的份額變化

來源:米內網中國城市實體藥店終端競爭格局

03、企業格局大洗牌!龍頭企業首次負增長,江蘇企業挺進TOP3

近幾年,醫保卡限制報銷非藥品在各地持續推行,而網購保健品因便捷、優惠力度大等因素也削弱了消費者到藥店購買保健品的熱情,中國城市實體藥店終端保健品市場在2018年達到峰值208億元后持續下滑,市場急需新的提振動力。

湯臣倍健憑借強大的品牌效應,一直以來在中國城市實體藥店終端保健品市場高居首位,市場份額從2015年的21%成長至2020年的33%,然而一路穩打穩扎的湯臣倍健在2021年迎來負增長,市場份額微跌至31%。其在回復投資者提問時表示,2021年因疫情反復,各地防控力度較大,對線下門店動銷產生了影響。

表3:2021年中國城市實體藥店保健品TOP5申請人

來源:米內網中國城市實體藥店終端競爭格局

被譽為“千億市場、萬億藍海”的保健品市場吸引了眾多企業前赴后繼入局搶食,在“一哥”奮勇向前的同時,一批優秀企業正披荊斬棘,向市場高位挺進。

2015至2021年中國城市實體藥店終端保健品市場TOP2-TOP5申請人的排名每年都經歷著大洗牌:仙樂健康科技公司已連續三年排名TOP2;江蘇艾蘭得營養品公司2018-2020年以雙位數的增速快速成長,2021年晉升TOP3,增速更高達115%。

面對攻勢強勁的后浪,湯臣倍健又將如何求變?近幾年盡管網購保健品已成為熱潮,其也正大力發展電商渠道,然而湯臣倍健始終認為藥店渠道仍有較好的發展前景,藥店具有便利性和專業性,相比其他渠道是有優勢的,不太能夠被替代,同時處方外流為零售藥店帶來客流增量。湯臣倍健曾在年報中提到,對比海外市場,國內行業藥店渠道占比偏低,未來有較大提升空間。

湯臣倍健于2017年提出大單品戰略,不斷豐富大單品矩陣,通過擴寬品類做大市場蛋糕。公司聯動經銷商、藥店打造了成熟的動銷模式和終端服務體系,并于2021年7月啟動組建“千人營養天團”動銷服務團隊,提升銷售轉化和會員復購率。2022年其將繼續推動線下銷售變革,打造包括品牌傳播、消費者深度互動、優化產品體驗的創新和升級,給線下藥店渠道帶來增量。

具體而言,湯臣倍健的氨糖軟骨素鈣片線下渠道占比較高且品線單一,近兩年線下渠道銷售受疫情影響較大,今年內該系列儲備產品的保健食品注冊批文有望獲批,補充產品線,擴展年輕及運動人群,帶動品牌快速增長。公司新的大單品life.spaceR益生菌粉截至2021年末在公司覆蓋的藥店渠道的鋪市率約五成左右,2022年公司將加快全渠道擴張,推動其在線下市場的高速增長。

數據來源:米內網數據庫、公司年報等

|

|

Copyright ?2015 廣東穗康醫藥有限公司

粵ICP備15022662號(粵)

-技術支持:信息管理部|聯系我們

|